S&P 500 추종 ETF는 장기 투자자들 사이에서 가장 인기 있는 ETF 중 하나로,

국을 대표하는 500개 대형 기업에 분산 투자할 수 있다는 점에서 안정성과 수익성을 모두 고려할 수 있어요.

그중에서도 대표적인 세 가지 ETF인 SPY, IVV, VOO를 비교하며, 어떤 점이 다르고, 어떤게 나에게 맞는지 알아볼께요.

(이 글은 AI를 활용하여 작성된 정보를 기반으로 했습니다!)

1. S&P500 추종 대표 ETF 3종 비교: SPY vs IVV vs VOO

1-1. 기본정보

| 항목 | SPY | IVV | VOO |

| 운용사 | State Street | BlackRock (iShares) | Vanguard |

| 설정일 | 1993년 | 2000년 | 2010년 |

| 운용자산(AUM) | 약 $530B | 약 $390B | 약 $350B |

| 총보수(Expense Ratio) | 0.09% | 0.03% | 0.03% |

| 주식 가격 (2025년 4월 기준) | $519 | $520 | $479 |

| 분배금/배당 지급 | 분기별 | 분기별 | 분기별 |

| 거래 유동성 | 매우 높음 | 높음 | 높음 |

| 추종 지수 | S&P 500 Index (동일) | 동일 | 동일 |

1-2. 구성 종목

이 세 ETF는 모두 S&P 500 지수를 따라가며, 미국에서 가장 큰 500개 기업(예: 애플, 마이크로소프트, 아마존 등)의 주가를 반영해요. 하지만 운용사와 특징에서 차이가 있습니다.

- 애플 (AAPL): 약 7-8%

- 마이크로소프트 (MSFT): 약 6-7%

- 아마존 (AMZN): 약 3-4%

- 엔비디아 (NVDA): 약 3-4%

- 구글 (GOOGL/GOOG): 약 3-4%

상위 10개 종목이 전체의 약 30%를 차지하며, 기술주 비중이 높아요.

SPY는 503개, IVV는 502개, VOO는 504개 종목을 보유하는데, 이런 미세한 차이는 운용사의 리밸런싱 방식에서 비롯됩니다.

2. 성과 분석

주가 동향: 셋 다 S&P 500과 거의 동일하게 움직여요.

2024년 말부터 기술주 강세로 상승세를 보였지만, 금리 인상 우려나 경기 둔화 시 하락 가능성도 있어요.

최근 1개월 예시:

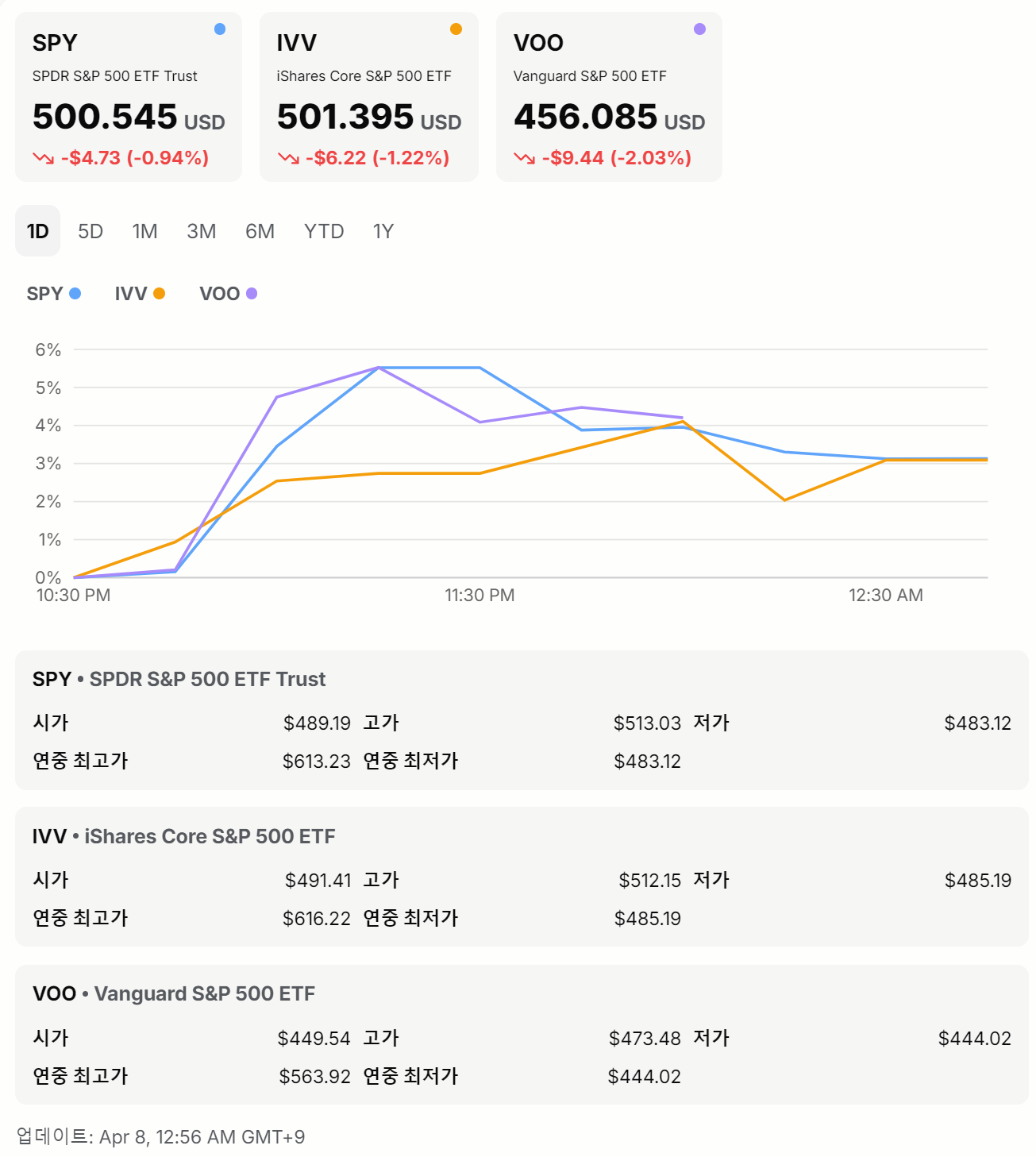

- SPY: 500.545 USD (4월 7일 현재, 실시간 데이터 기준)

- IVV: 501.395 USD

- VOO: 456.085 USD

(주가는 운용사별 구조와 배당 재투자 방식 때문에 약간 달라요.)

5년 연평균 수익률: 약 15-16% (S&P 500과 유사, 비용 차이만큼 미세한 차이 발생).

배당 수익률: 약 1.2-1.4% (분기 배당, IVV가 약간 높을 수 있음).

3. 장단점 비교

3-1. SPY (SPDR S&P 500 ETF Trust)

- 최초의 S&P500 ETF, 1993년 설정된 ETF의 시초예요.

- 유동성이 가장 높고 거래량이 활발해서 단기 매매에도 유리해요.

- 단점은 총보수(0.09%)가 다소 높다는 점이에요.

- 자산 규모가 가장 크고, 시장에서 널리 사용돼요.

📌 추천 대상: 단기 매매, 높은 거래량이 필요한 투자자

3-2. IVV (iShares Core S&P 500 ETF)

- BlackRock이 운용하는 ETF로, **총보수 0.03%**로 매우 저렴해요.

- SPY에 비해 거래량은 적지만 장기 투자자에게 매우 적합해요.

- 수수료 대비 성과가 우수해서 패시브 투자자들에게 인기가 많아요.

📌 추천 대상: 저비용 장기 투자자, 연금 계좌 투자

3-3. VOO (Vanguard S&P 500 ETF)

- Vanguard 특유의 초저비용 운용 전략을 적용한 ETF예요.

- 총보수 0.03%, S&P500 지수를 충실히 추종해요.

- 장기 투자에 매우 유리하며, 자산운용의 투명성도 좋아요.

📌 추천 대상: 장기 분산 투자 지향, Vanguard 계좌 보유자

4. 2025년 전망

4-1. 긍정 요인:

기술주 성장 지속 (AI, 클라우드 등).

미국 경제 회복세와 S&P 500 기업들의 실적 개선 기대.

4-2. 위험 요인:

금리 인상으로 성장주 타격 가능성.

글로벌 경기 둔화나 지정학적 리스크.

S&P 500은 장기적으로 연평균 10% 수익률을 보여왔으니, 2025년도 비슷한 흐름을 기대할 수 있어요.

다만 단기 변동성은 주의해야 합니다.

5. 상황별 추천

◎ 단기 투자자 / 트레이더: SPY 추천!

높은 유동성과 옵션 거래량 덕분에 빠른 매매에 좋아요. 비용이 조금 높아도 괜찮다면요.

◎ 장기 투자자: VOO나 IVV 추천!

0.03%의 낮은 비용과 세금 효율성으로 복리 효과를 극대화할 수 있어요. 둘 중엔 선호하는 운용사(BlackRock vs Vanguard)로 고르면 됩니다.

◎ 중간 옵션: SPY의 유동성과 VOO/IVV의 저비용을 모두 원한다면 투자 스타일에 따라 혼합 고려.

SPY, IVV, VOO는 모두 훌륭한 S&P 500 ETF예요. 큰 차이는 없지만, 비용(0.03% vs 0.09%)과 투자 기간에 따라 선택이 달라질 수 있어요.

이 글은 정보 제공 목적일 뿐, 투자 권유가 아닙니다. 투자 결정은 본인의 책임 하에 전문가와 상의하세요.

2025.04.08 - [분류 전체보기] - 디렉시온 SOXL, 리스크와 수익 모두 잡을 수 있을까?

디렉시온 SOXL, 리스크와 수익 모두 잡을 수 있을까?

해외주식 투자 중에서도 높은 관심을 받고 있는 미국 반도체 3배 ETF, 바로 디렉시온 SOXL(Direxion Daily Semiconductor Bull 3X Shares)에 대해 알아보려고 해요.이 ETF는 변동성이 크기로 유명한데요, 어떤 특

moon.msystudy.com